Tài sản quản lý ESG dự kiến vượt 40 nghìn tỷ đô la vào năm 2030

- 30 Tháng 9, 2024

- Posted by: SustainWise

- Category: News

Tài sản quản lý ESG dự kiến vượt 40 nghìn tỷ đô la vào năm 2030, trở thành trụ cột của thị trường vốn

Phân tích này được thực hiện bởi Adeline Diab, Giám đốc Nghiên cứu Bloomberg Intelligence và Rahul Mahtani, Chuyên gia phân tích ESG. Nó xuất hiện lần đầu tiên trên Bloomberg Terminal.

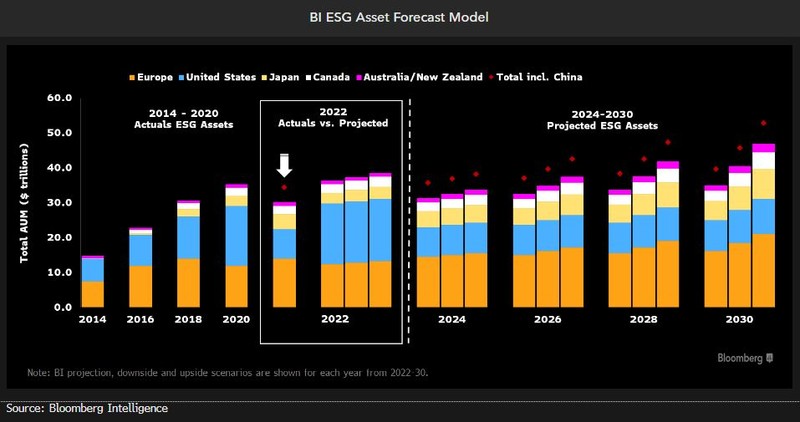

Thị trường ESG có thể vượt 40 nghìn tỷ đô la vào năm 2030, dựa trên phân tích kịch bản của chúng tôi, chiếm phần chủ đạo trong 140 nghìn tỷ đô la tài sản quản lý (AUM) dự kiến trên toàn cầu mặc dù tăng trưởng chậm hơn 70% và tâm lý phân cực. Sự giám sát là rất quan trọng khi các cơ quan quản lý giải quyết vấn đề “rửa xanh”, thúc đẩy sự trưởng thành và uy tín của thị trường nhưng hạn chế việc tạo ra sản phẩm. Châu Âu sẽ vẫn là đóng góp lớn nhất, trong khi Mỹ có thể trì trệ trong bối cảnh cuộc bầu cử và phản ứng dữ dội với ESG. Các chủ đề mới nổi và thị trường nhỏ nhưng đang mở rộng như Nhật Bản có thể hỗ trợ tăng trưởng.

Dự báo của chúng tôi dựa trên mô hình dự báo tài sản ESG của BI, kết hợp phân tích tăng trưởng theo khu vực, xu hướng lịch sử và kỳ vọng kinh tế, sử dụng dữ liệu từ báo cáo năm 2022 của Liên minh Đầu tư Bền vững Toàn cầu (GSIA), trong đó thay đổi phương pháp luận đã làm giảm một nửa AUM ESG của Mỹ.

Tài sản ESG sẽ tăng độ tin cậy mặc dù tăng trưởng chậm lại

Tài sản ESG đã chứng tỏ khả năng phục hồi mạnh mẽ bất chấp sự không chắc chắn về kinh tế và quy định – đạt 30 nghìn tỷ đô la vào năm 2022, theo GSIA – và chúng tôi kỳ vọng chúng sẽ vượt 40 nghìn tỷ đô la vào năm 2030, với tốc độ tăng trưởng kép hàng năm (CAGR) là 3,5% khi thị trường trưởng thành. Con số này thấp hơn một phần ba so với mức 12% trong giai đoạn 2016-2020 giữa cơn sốt vàng, rửa xanh và các tuyên bố gây hiểu lầm. Sự giám sát và hài hòa hóa quy định chặt chẽ hơn có thể tăng cường độ tin cậy nhưng cũng có thể hạn chế việc tạo ra sản phẩm. Các chủ đề mới nổi và nhu cầu bền vững có thể thúc đẩy tăng trưởng hơn nữa, với BI ESG Market Navigator cho thấy 85% nhà đầu tư có kế hoạch tăng AUM ESG của họ.

Sự sụt giảm 20% trên toàn cầu trong năm 2022 phản ánh quyết định của GSIA loại trừ các khoản đầu tư có tiêu chuẩn ESG mơ hồ, làm giảm một nửa tổng số của Mỹ xuống còn 8 nghìn tỷ đô la. Châu Âu phục hồi lên 14 nghìn tỷ đô la, trong khi Nhật Bản tăng vọt 50% lên 4 nghìn tỷ đô la.

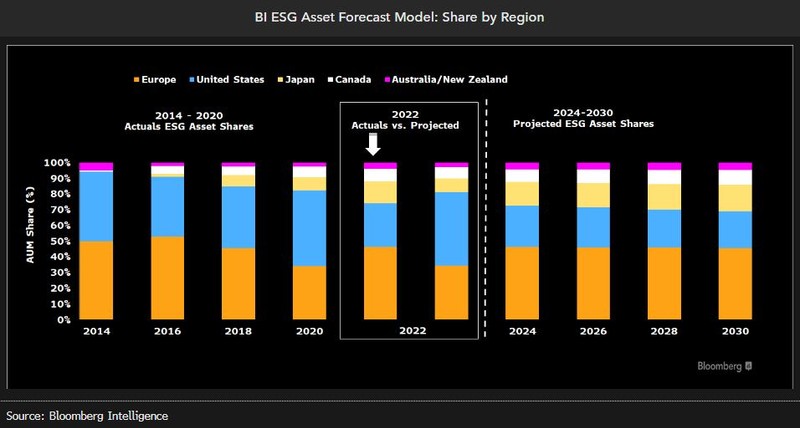

Phân bổ toàn cầu năm 2030: Châu Âu 45%, Mỹ 25%, Nhật Bản 15%

Châu Âu sẽ vẫn là thị trường ESG lớn nhất, dựa trên kịch bản của BI, với hơn 18 nghìn tỷ đô la tài sản quản lý (AUM) vào năm 2030, duy trì 45% thị phần toàn cầu. Điều này giả định rằng tốc độ tăng trưởng kép hàng năm (CAGR) của nó sẽ theo kịp mức 3,5% toàn cầu, mặc dù giảm từ 8% trong giai đoạn 2014-2022. CAGR của Mỹ có thể giảm xuống còn 1,5%, đạt 9,5 nghìn tỷ đô la tài sản ESG vào năm 2030. Cuộc bầu cử tổng thống sắp tới, sự tập trung cao độ của các quỹ trên thị trường và phản ứng dữ dội đối với ESG có thể đẩy thị phần của nước này xuống dưới 25%.

Nhật Bản, Canada và Úc là những thị trường nhỏ nhưng tăng trưởng nhanh, trong đó Nhật Bản tăng 50% lên 4,3 nghìn tỷ đô la trong giai đoạn 2020-2022. Mặc dù các quốc gia này có thể tiếp tục vượt qua mức tăng trưởng toàn cầu, chúng tôi kỳ vọng CAGR của họ sẽ ổn định ở mức 6% khi quy định và sự giám sát ngày càng tăng thúc đẩy sự hợp nhất thị trường. Dựa trên những giả định này, thị phần của Nhật Bản có thể vượt 15% vào năm 2030, với gần 7 nghìn tỷ đô la tài sản.

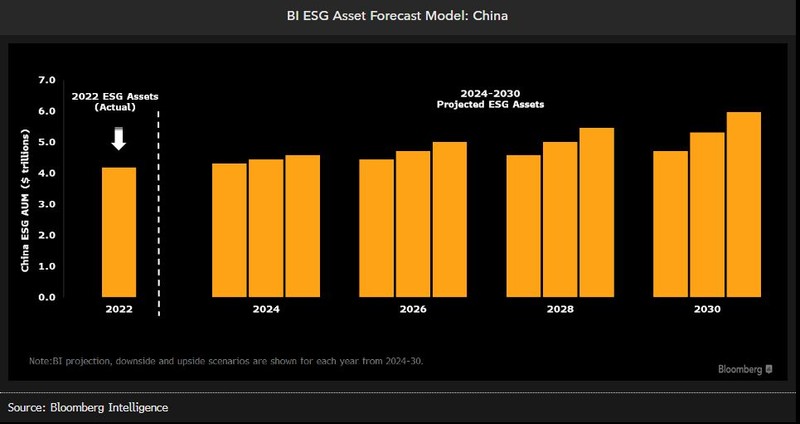

Tài sản quản lý ESG của Trung Quốc đạt 5 nghìn tỷ đô la vào năm 2030, chủ yếu là các khoản vay xanh

Tài sản quản lý ESG ở Trung Quốc có thể vượt qua 5 nghìn tỷ đô la vào năm 2030 so với khoảng 4 nghìn tỷ đô la năm 2022, dựa trên kịch bản của BI. Điều này giả định một sự gia tăng dần dần, được thúc đẩy bởi thị trường cho vay xanh, vốn đã chiếm ưu thế khi các doanh nghiệp nhà nước bắt đầu các kế hoạch giảm carbon. Các quỹ ESG ở Trung Quốc – chiếm khoảng 70 tỷ đô la vào năm 2023, dựa trên dữ liệu của GSIA – chỉ chiếm một phần nhỏ trong tổng tài sản nhưng có thể trở nên quan trọng hơn sau khi tăng hơn 10 lần kể từ năm 2008.

Trong phân tích của chúng tôi, Trung Quốc được tính toán riêng biệt với Mỹ, Châu Âu, Nhật Bản, Canada và Úc/New Zealand do phương pháp luận của GSIA và thiếu dữ liệu lịch sử.

Mô hình dự báo tài sản ESG của BI: Phương pháp luận

Mô hình dự báo tài sản ESG của BI: Phương pháp luận Mô hình dự báo tài sản ESG của BI đưa ra các dự đoán toàn cầu và khu vực đến năm 2030, sử dụng dữ liệu từ báo cáo năm 2022 của GSIA. Mô hình được phát triển qua ba giai đoạn.

Đầu tiên, chúng tôi phân tích xu hướng tăng trưởng lịch sử trong tổng tài sản ESG và sự phân bổ theo khu vực, cung cấp cái nhìn sâu sắc về tốc độ tăng trưởng kép hàng năm (CAGR) dự kiến trong các giai đoạn trưởng thành khác nhau ở các thị trường khác nhau.

Thứ hai, chúng tôi kết hợp thông tin lịch sử với kỳ vọng kinh tế toàn cầu và khu vực cũng như quan điểm về ESG để suy ra CAGR ước tính của mỗi khu vực cho phần còn lại của thập kỷ.

Cuối cùng, dự báo CAGR cho mỗi khu vực được điều chỉnh tăng hoặc giảm để tạo ra các kịch bản lạc quan và bi quan tương ứng.

Tăng trưởng được điều chỉnh giảm so với mô hình dự báo tài sản ESG năm 2022

Mô hình dự báo tài sản ESG năm 2024 của BI đã được điều chỉnh giảm do môi trường kinh tế toàn cầu khó khăn hơn và sự hợp lý hóa thị trường, với sự giám sát chặt chẽ hơn đòi hỏi độ tin cậy cao hơn của các quỹ. Tính toán hiện tại của chúng tôi về mức 40 nghìn tỷ đô la vào năm 2030 cũng phản ánh sự thay đổi trong phương pháp luận của GSIA, điều này đã làm giảm tài sản của Mỹ 8 nghìn tỷ đô la. Sau khi tính đến sự sụt giảm này, chúng tôi đã mở rộng mô hình trước đó (50 nghìn tỷ đô la vào năm 2025) thêm năm năm đến năm 2030 khi độ tin cậy của thị trường được ưu tiên hơn so với sự mở rộng.

Nguồn: bloomberg